Sono convinto che la sovrastruttura finanziario-borsistica con le caratteristiche che presenta nei paesi capitalisticamente avanzati favorisca non già il vigore competitivo ma un gioco spregiudicato di tipo predatorio, che opera sistematicamente a danno di categorie innumerevoli e sprovvedute di risparmiatori

Federico Caffè

Credo che una tutela indiretta del risparmiatore possa essere realizzata anche e soprattutto attraverso la modifica dell’attuale sistema distributivo che ha mostrato nel tempo sia distorsioni che degenerazioni.

La tematica civilistica della tutela del risparmiatore è di fondamentale importanza ed è opportuno lasciarla ai giuristi i quali, con la loro capacità anche interpretativa, riescono ad individuare e classificare tutti quei comportamenti poco diligenti e lesivi della buona fede del cliente, indotti o indiretti, perpetrati, sia platealmente sia subdolamente dal sistema, tutto, della distribuzione, anche se ciò non esclude la responsabilità, a volte, penale dei singoli.

Sono però fermamente convinto che la stessa tutela del risparmiatore non possa prescindere da una rivisitazione dell’attuale modello produttivo-distributivo che ha caratterizzato il mondo delle società di intermediazione mobiliari e delle banche.

Se è vero che il modello fordista e taylorista è ormai obsoleto per il settore della produzione di beni di consumo, esso non è più sicuramente applicabile al settore terziario dei servizi e meno che mai a quello dei servizi avanzati quali “la sollecitazione del pubblico risparmio”. Questo modello così concepito dalle sim e dalle banche è stato deleterio, in passato, per i risparmiatori e lo sarà sempre di più, nel futuro.

Per meglio comprendere tali affermazioni è necessario spiegare prima di tutto a me stesso, qual è, e come funziona, questo modello “industriale” di distribuzione cosiddetto fuori sede.

La rete dei promotori finanziari è composta da una struttura a forma di piramide. La base è costituita dai promotori finanziari a loro volta generalmente classificabili in junior, senior e professional. La differenza consiste esclusivamente in un diverso trattamento economico. Talvolta, ed in via eccezionale, si assiste ad un guadagno indiretto del PF professional sul PF senior e del senior sul PF junior. In ogni caso, i diversi profili sono coordinati da un team manager che guadagna in maniera percentuale sul “venduto” dei PF a lui sottoposti o assegnati o coadiuvati.

I team manager, a loro volta, sono “coadiuvati” da un manager di “zona”, con identica modalità di trattamento anche se economicamente differente, e tutti rispondono ad un capo area (l’area può essere rappresentativa di una o più regioni e ciò dipende sia dalle dimensioni della regione che dalla quantità di uomini). Tra i capi area e il direttore commerciale spesso è prevista la figura di un coordinatore di macro area: ad esempio, meridionale, centrale e settentrionale.

Una struttura così articolata, al suo interno e sul territorio, è tenuta unita dal collante del budget di produzione, stabilito dalla direzione con obiettivi triennali e calibrati di anno in anno, e dai diversi “contest”, per i diversi prodotti, che concorrono alla realizzazione del budget (annuale e triennale): personale, di gruppo, di rete e di area, e che danno “diritto” a premi di varia natura: soldi, viaggi, telefonini, computers, etc. etc. E’ insomma un meccanismo che, a ben vedere, trasforma sostanzialmente il promotore da agente, o professionista dotato di una certa autonomia, ad anomalo dipendente esterno a provvigione, precario e perennemente… mobbizzato.

Premesso anche qualche dubbio sulla liceità, ai fini Consob, del budget di produzione che degenera in conflitto di interesse (sia della sim/banca, sia del promotore stesso) e in gestione surrettizia (indotta dalla struttura di vendita ma praticamente messa in atto dal singolo promotore), è comunque evidente che budgets e contests, in quanto tali, inficino e indeboliscano fino a stravolgere la figura ed il ruolo professionale del promotore finanziario.

L’attività del promotore finanziario dovrebbe essere orientata, oggi più che mai, nella direzione di una pianificazione finanziaria finalizzata soprattutto alla realizzazione degli obiettivi di spesa e di vita dei propri clienti, che vanno dall’acquisto della casa alla creazione della pensione, dal mantenimento dei figli all’università al conferimento di una somma di denaro per l’avvio di un’attività. Non basta più essere meri collocatori di prodotti e strumenti finanziari, ancorché funzionali e strumentali, così come può fare in maniera egregia un dipendente di banca destinato a questo tipo di operatività.

Il modello organizzativo di distribuzione e di re-distribuzione degli incentivi descritto ha già pienamente manifestato tutta la sua inefficienza in passato e condurrà inevitabilmente ad una futura implosione del sistema che non sarà più in grado di reggere se stesso.

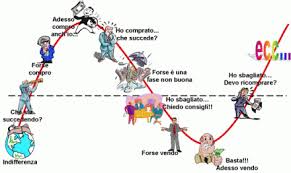

La pianificazione finanziaria non è, e non può essere, assimilabile alla vendita di beni di consumo quali, e con tutto il rispetto possibile per gli operatori del settore, gli aspirapolvere, le pentole, i corredi od altro. La vendita di questi oggetti esaurisce il contratto e gli effetti dell’acquisto e la valutazione del rapporto qualità/prezzo sono, se non già conosciuti, immediatamente percepiti. Al contrario la pianificazione finanziaria, che si concretizza con l’offerta di strumenti finanziari, non si esaurisce con la vendita stessa e la temporanea assistenza, ma dà inizio ad una relazione i cui effetti si produrranno solo alla scadenza del contratto o al momento del disinvestimento. E sappiamo quanto spesso questi effetti non sono stati positivi per il cliente.

Un rapporto fiduciario fondato sulla trasparenza che si instaura grazie e attraverso la pianificazione finanziaria non può e non deve essere inquinato dalla maliziosa e forzata interferenza di budget, contest, viaggi esotici e gare di produzione il cui peso finisce per condizionare il professionista nell’offerta di determinati strumenti e/o prodotti tante volte avulsi dalle reali esigenze del cliente. E’ un’ingerenza le cui conseguenze ricadono inevitabilmente, e a prescindere dalla buona fede del PF, sul già noto conflitto di interesse inficiando, oltremodo, quella relazione promotore – cliente, già di per sé asimmetrica e squilibrata e non certo a favore del cliente.

Ritengo personalmente che la tutela indiretta del risparmiatore possa realizzarsi, compiutamente, solo quando il modello distributivo avrà eliminato una parte considerevole di presupposti tali da obbligare ad una “vendita” di fatto ed implicitamente aggressiva – tra l’altro non presenti nel contratto di agenzia – che in pratica impongono a professionisti specializzati nella consulenza e pianificazione finanziaria il raggiungimento di obiettivi di produzione finalizzati più a non essere invitati a… dimettersi spontaneamente, che al perseguimento del benessere e della felicità, tanto la propria quanto quella dei risparmiatori.

Ti potrebbe interessare

Se hai voglia di leggere altro, ci sarà sicuramente qualcosa di interessante per te nell’indice.